这些资金通常会在一两个工作日内到账,所得款项将用于为商业智能公司的资产负债表购买更多比特币。MicroStrategy 在此次融资之后又出人意料地提交了一份文件,出售高达 10 亿美元的股票以购买更多比特币。

然而,接下来的一周下跌了 30%,导致比特币跌至 1 月 22 日以来的最低水平。 28,800 美元的底部可能持续不到 15 分钟,但熊市情绪已经建立。

抛售主要归因于中国矿商在被迫突然关闭业务后投降。此外,6月21日,中国人民银行(PBoC)官方重申,所有银行和支付机构“不得为[虚拟货币]相关活动提供开户或注册”。

悬而未决的问题是,衍生品是否在修正中发挥了重要作用,或者至少显示了可能表明第二条腿更危险的压力信号?

期货溢价未出现贴水迹象

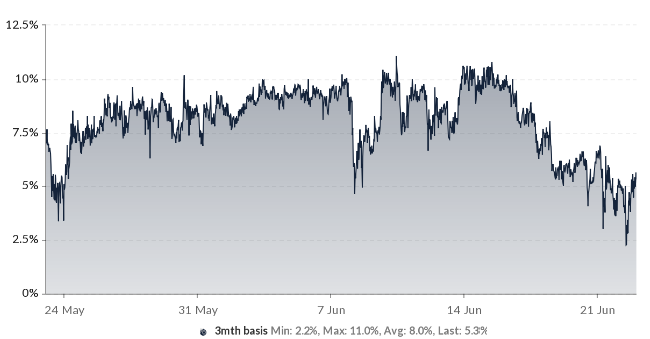

期货溢价(或基差)衡量长期期货合约与当前现货(常规市场)水平的差距。每当该指标消失或变为负值时,这就是一个令人担忧的危险信号。这种情况也称为逆价差,表明看跌情绪。

火币 3 个月比特币期货基础。资料来源:歪斜

在健康市场中,期货应以 5% 至 15% 的年化溢价交易,也称为期货溢价。在 6 月 22 日最糟糕的时刻,该基差在 2.5% 触底,这被认为是看跌的,但还不足以触发任何危险信号。

顶级交易员的恐慌为零

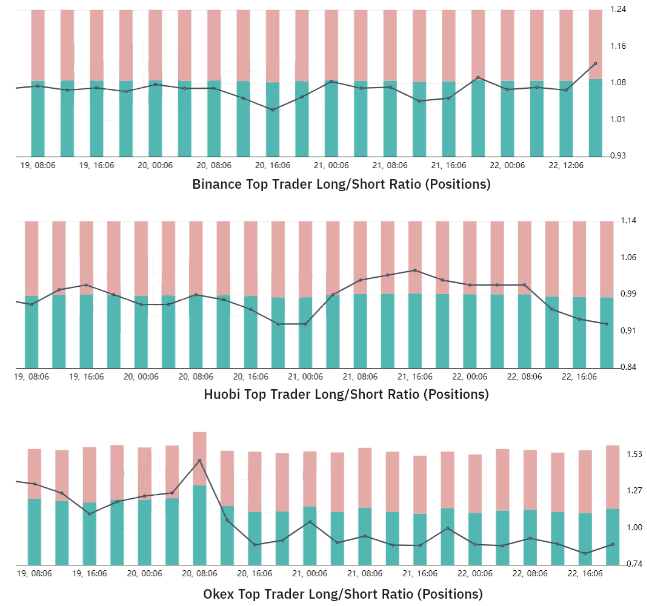

顶级交易者的多空指标是使用客户的综合头寸计算的,包括现货、保证金、永续合约和期货合约。该指标收集了专业交易者有效净头寸的更广泛观点。

衍生品交易所的顶级交易者多空比率。资料来源:Bybt

尽管加密交换方法之间存在差异,但随着时间的推移分析变化提供了宝贵的见解。例如,币安的顶级交易员在 6 月 22 日增加了相对于空头的多头头寸。

在火币,他们的净空头头寸有所增加,但没有任何异常,因为该指标达到了两天前的同一水平。

最后,OKEx 顶级交易员在 6 月 20 日减少了多头头寸,此后一直保持 0.80 水平,有利于空头头寸 20%。

多头期货清算少于 6 亿美元

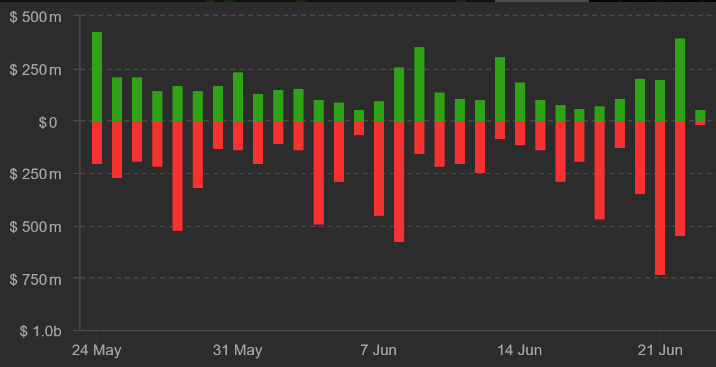

那些不知道价格波动的人永远不会根据期货清算数据猜测比特币的交易价格低于 29,000 美元。

总期货清算(红色多头)。来源。Coinalyze.net

6 月 22 日清算的多头头寸不到 6 亿美元,低于前一天的 7.5 亿美元。如果多头被过度杠杆化,在不到两天的时间内下跌 20% 就会触发更大规模的止损单。

数据显示目前没有多头压力的迹象,也没有衍生品市场造成的潜在负面波动。