美国银行和瑞银集团 AG alum 也正同样在期权市场做市,并在多个数字货币交易所运行量化策略,如价格套利和趋势策略。回报:他的旗舰基金今年的回报率为 78%。“鉴于市场效率低下,机会似乎更大,”首席投资官在迈阿密接受采访时表示。“加密领域有很多创新和新产品正在推出。”

衍生品繁荣

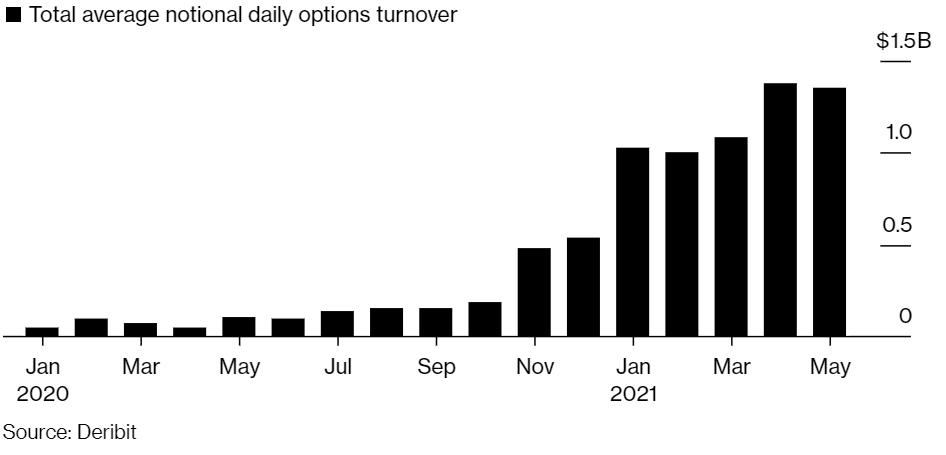

今年加密货币期权市场出现爆炸式增长月期权交易量(美金)

由于对杠杆和对冲策略的巨大需求,加密衍生品综合市场变得越来越大,流动性越来越强,影响力越来越大。尽管近期出现了令人心碎的波动和下跌,但比特币仍然在过去一年中上涨了约 250%,从DEFI到期货的新交易场所激增,用来填补永不满足的交易需求。仅参考期权市场。上个月,最大的期权交易所 Deribit 每天平均交易额为 14 亿美元,比 2020 年增长了近 13 倍。

比特币合约的持仓额总计 70 亿美元。越来越多的资金经理和散户正在卖加密货币期权来获取收益——这是主流资产的常见策略,也是该行业快速发展的标志。除了币安、火币和 LedgerPrime 的姊妹公司 LedgerX 等更专业的交易场所外,全球最大的衍生品交易所 CME也有活跃的加密货币期权交易。甚至高盛集团也在考虑进军以太衍生品领域。

荣耀赌场

对于批评者来说,这完全是一个被美化的、基本上不受监管的赌场,几乎没有现实世界的效用,很容易崩溃——中国监管机构积极遏制这个新威胁。然而,在Tang的讲述中,这个行业与华尔街有很多相似之处。在股票和债券领域久经考验的交易策略在加密货币领域越来越受欢迎。与传统做市商一样,Tang的公司在期权交易所发布买卖报价,并从价差中获利,而在波动较大的资产中(比如BTC或者ETH),价差往往更大。

当然,这仍然是加密货币——狂野的西部。 交易员可能在被强平前根本无法及时补充保证金。而且没有中央清算所,因此 LedgerPrime 需要单独管理其在每个交易所的头寸。所有这些都有助于解释为什么比特币上个月急剧下滑。“他们不会慢慢清算你的头寸——他们基本上就是按市价卖出或买入你的杠杆头寸,直接冲击整个订单簿。”Tang如是评价加密货币交易所。Deribit比特币IV隐含波动率

对许多人来说,狂热是加密货币吸引力的一部分。新产品出现得如此之快,以至于即使一个产品的低效率的问题慢慢被优化,另一个很快就会在数百个交易所中又出现。所有这些机会都吸引了更专业的人群,机构投资者有时候代表了 Deribit 大约 80% 的流量。目前的一个热门趋势是卖期权,押注加密货币的实现波动将低于市场定价。

由于这类似于赚取保险订单的保费,因此它可以带来巨大的利润 - 但也意味着巨大的风险 - 对于比特币这样的资产来说。Deribit 表示,BTC的30天隐含波动率是期权定价的一个关键变量,当下约为 100,并在上个月的下跌中飙升至 165。标准普尔 500 指数当下的隐含波动率呢?18 左右。事实证明,随着现货期货等交易的回报减少,出售加密货币期权尤其有利可图。

Deribit 首席商务官 Luuk Strijers 表示:“在这些替代品(现货期货)缺乏有趣的收益时,期权策略变得更加重要。”所有这一切的结果是,期权交易量越来越大,足以影响现货价格。像 LedgerPrime 这样的交易商也会购买加密货币对冲他们自己的(期权头寸)风险——进一步为市场的暴涨和暴跌增加动能,造成Gamma挤压。Tang 的提示:纽约每周五凌晨 4 点左右,大多数期权合约到期时,密切关注现货的价格波动。“期权流动肯定会推动一些短期价格走势,”Tang说。“但从长远来看,价格仍然在于供需关系。”