不管价格疲软背后的原因是什么,衍生品合约开始出现一些奇怪的现象,这可能是一个令人不安的迹象。

比特币季度期货是鲸鱼和套利平台的首选工具。尽管由于结算日期和与现货市场的价格差异,零售交易者可能看起来很复杂,但他们最显着的优势是没有波动的融资利率。

当交易者选择永续合约(反向掉期)时,通常每 8 小时收取一次费用,该费用会根据哪一方需要更多杠杆而发生变化。另一方面,固定日期到期的合约通常在常规现货市场交易中以溢价交易。

这种影响发生在卖家推迟结算时,因此要求这次赔偿。

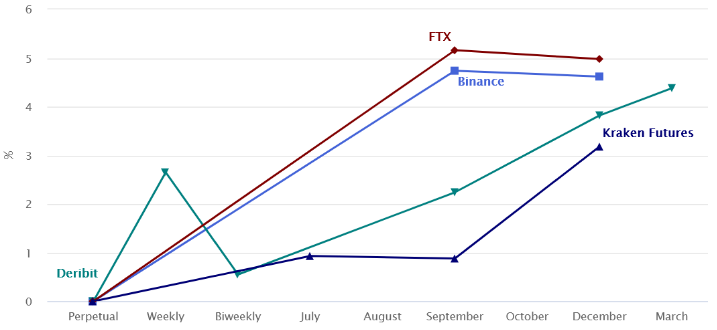

比特币期货年化溢价。资料来源:BitcoinFuturesInfo.com

如上所述,9 月 24 日的合约在 Deribit 的年化溢价为 2.2%,而 12 月 31 日的合约为 3.8%。这条曲线正是人们在健康市场中应该期望的曲线,因为较长的结算期通常会导致卖家要求更高的溢价。

请记住,套利柜台正在部署一个体面的“现金和携带”活动,在购买比特币的同时做空(出售)期货合约。由于他们的净敞口持平,这些参与者并没有有效地押注价格出现负波动,但这种活动限制了期货合约的溢价。

关注大局,3 个月的溢价是否低于 4%?

因此,一些交易所呈现平坦或略微倒挂的期货曲线不应被解释为看跌指标。更重要的是,投资者应衡量 3 个月期货溢价,年化溢价应保持在 4% 以上。

每当该指标低于该指标时,就表明对杠杆多头缺乏兴趣并被解释为看跌。

目前,所检查的四个交易所的 9 月平均年化基差(溢价)为 3.3%,这绝对令人担忧。

然而,在市场经历了 50% 的回调之后,这并不罕见。这种情况应该简单地解释为买家缺乏信心,而不是令人担忧的看跌信号。