2021年二季度是加密行业历史上发生最多事情的季度之一。

随着 2021 年 4 月 14 日 Coinbase (COIN) 的直接上市,该公司员工开香槟庆祝,今年二季度的前半部分充满了欢庆。比特币创下了超过 6 万美元的历史新高 (ATH),加密货币受到了比以往任何时候都多的关注。机构投资者和银行纷纷宣布将涉足数字资产领域,它们投入了大量权益资本,并推出了新的举措来吸引客户。就连管理着 3.1 万亿美元资产的美国第二古老的银行道富银行 (State Street) 也在4月初宣布将建立一个加密资产交易平台。

我们还看到,在特斯拉创始人埃隆·马斯克 (Elon Musk) 在《周六夜现场》(SNL,美国综艺节目) 上称自己是 Dogefather (狗狗币之父) 之后,引发 DOGE (狗狗币) 的投机狂潮使其价格达到了 0.74 美元。ASS、SHIBA 和 CUMMIES 等其他模因币也受到了关注,尽管这些模因币此前很少得到主流媒体的关注。5月份,马克·扎克伯格 (Mark Zuckerberg) 甚至宣布给他的两只宠物山羊取名为马克斯 (Max) 和比特币 (Bitcoin),这或许是在向全世界暗示,他是比特币的最大化主义者。

上图:Coinbase直接上市之后其股票 COIN 的价格走势,目前已下跌38%。

2021年Q2的比特币

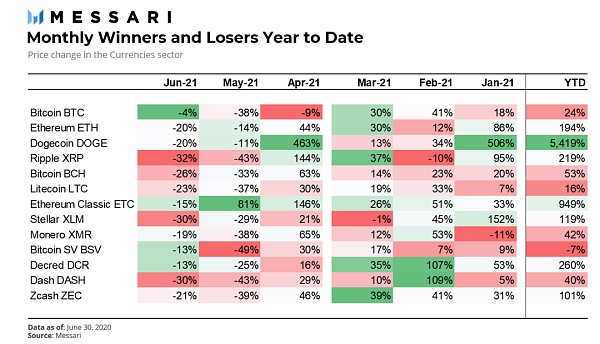

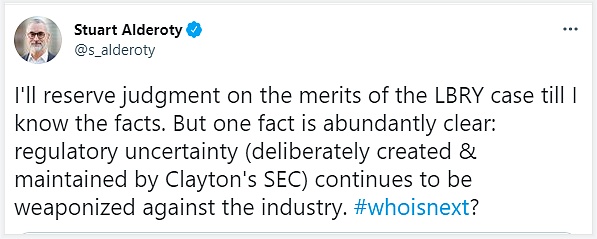

虽然比特币的价格在今年 4 月上旬上涨了逾 10%,但当月却下跌了 9%。比特币价值的突然下跌本应引发了一些危险信号,但市场忽视了重大回调或市场疲劳的警告信号,因为此前比特币已经出现了连续6个月的上涨,这是自 2012 年以来的首次。回顾过去,确实出现了市场疲劳的迹象。在 Coinbase 的直接上市中,其股价在交易的头几天就下跌了 20%,特斯拉还宣布,出于资金管理的原因,他们已经卖出了 10% 的比特币头寸。尽管如此,随着加密货币市场的其他部分与比特币的价格表现出现背离,所有迹象仍表明将出现一轮牛市。4 月份,ETH 上涨了44%,DOGE 继续上涨了 463%,ETC 也上涨了 146%。

上图:各大加密资产在今年每月的涨跌表现和今年迄今 (截至6月30日) 的涨/跌幅 (最后一列)。

5 月中旬,比特币的价格开始逆转,下跌了 38%,这是历史上比特币第三糟糕的一个月。这最终终结了本轮反弹就像 2017 年牛市的说法。

上图:蓝线表示比特币价格从2015年4月至2017年12月的表现,橙线表示比特币价格从2018年12月至2021年6月的表现。

这甚至也不像 2013 年的牛市,因为投资者发现自己身处一片未知的水域。在此之前,从来没有一个四年周期的顶部如此平淡,也从来没有一个牛市中期反转如此严重 (注:比特币每四年减半,市场倾向于认为减半后会出现一轮牛市)。

在市场 FUD (恐惧、不确定和怀疑) 之际,5 月也带来了一连串负面新闻事件的冲击,包括特斯拉以 ESG (环境、社会和企业治理) 担忧为由,停止接受比特币支付。市场参与者开始怀疑这次针对比特币的攻击是否是有预谋的。这导致主流媒体频繁报道比特币的煤炭使用和对全球变暖的影响。就连 Pope Francis (天主教第266任教皇) 也发表评论表示这项基于“高污染化石燃料”的技术的危害。最重要的是,特斯拉的声明引发了马斯克对比特币的破坏性言论,尽管他同意比特币可以激励可再生能源。

上图:马斯克的推文与比特币的价格。来源: Travis Kling

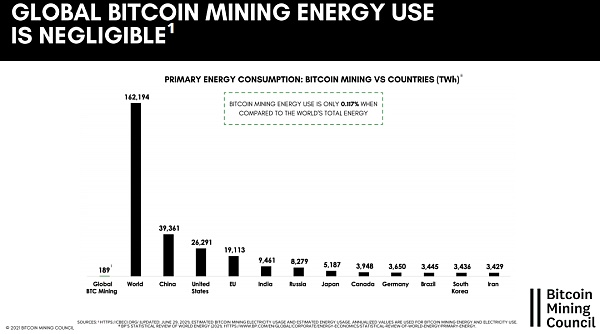

同时,比特币支持者也提出了一些反驳 ESG 担忧的言论,但基本上被主流媒体忽略了。比如,迈克尔·塞勒(Michael Saylor,MicroStrategy首席执行官,比特币支持者) 甚至支持北美比特币挖矿委员会(North American Bitcoin Mining Council)收集比特币挖矿使用可再生能源的数据。当比特币似乎正朝着 ESG 的正确方向发展时,公众的抗议在 6 月中旬迅速地停止了。该比特币挖矿委员会报告称,2021年第二季度,,比特币挖矿的能源消耗仅占世界总能源消耗的 0.117%。见下图:

上图:今年二季度,全球比特币挖矿能源消耗仅占全球能耗的0.117%。图源:Bitcoin Mining Council

在美国,该行业也经历了监管最繁忙的月份之一。据报道,美国参议院银行委员会敦促新上任的货币监理署 (OCC) 负责人审查过去对加密货币有利的裁决,OCC、FDIC (美国联邦存款保险公司) 和美联储正在就建立一个跨部门加密货币政策团队进行协商。FDIC 以联邦银行业监管机构的身份,向银行发出了有关加密货币使用信息的请求。据报道,美国国税局正在打击加密货币逃税行为。美国国税局还与美国司法部 (Justice Department) 一起调查了全球最大的交易所Binance。

此外,纽约州提出了一项参议院法案,在评估环境影响的同时暂停比特币挖矿三年。美国财政部要求将超过 1 万美元的加密转账报告给美国国税局。美国财政部长珍妮特·耶伦 (Janet Yellen) 称,美国加密货币监管框架不够完善,并推动建立一个新的框架。美国证券交易委员会 (SEC) 主席加里·詹斯勒 (Gary Gensler) 表示,加密货币交易所需要更多的投资者保护。此外,最具破坏性的可能是大量的假新闻和未经证实的声明,比如下图:

上图推文中的假新闻:“美国财政部将对几家涉及加密货币洗钱的金融机构进行罚款。”

另外,越来越多的机构开始采用比特币,这可能意味着宏观经济学在最近的抛售中发挥了作用。2021 年 5 月 12 日,美国的消费者价格指数 (CPI) 显示较上年同期上涨 4.2%,这是自 2008 年 9 月以来最高的水平。鉴于市场过热的迹象,尽管糟糕的美国就业数据缓解了这种迹象,美联储的会议纪要暗示,他们开始考虑缩减购债规模。这导致了美元实际收益率上升+9个基点,尽管传统金融市场保持相对平静。市场已经知道,由于 COVID-19 的基数效应 (base effect) 较低,通胀数字很高。

然而,处于传统机构投资者风险曲线末端的比特币出现了大规模抛售。之后一个月,CPI 甚至达到更高的 5%,但这并没有引起市场的反应。正如预期的那样,美联储将耐心等待经济数据,以决定是否在 2022 年第一季度开始缩减购债规模。对缩减购债规模的担忧消退了,但比特币的价格未能回升。

在中国,国务院副总理、国务院金融委主任刘鹤宣布了一项打击加密货币挖矿和交易的专项行动。这并不是什么新鲜事,中国自 2013 年以来就禁止证券公司从事比特币交易,2017 年也禁止了比特币交易。然而,此前从未有过国务院金融稳定与发展委员会主任级别的人物宣布这一消息。比特币挖矿和交易也从未被特别提到过。新华社也发表文章,引用了一系列与加密货币相关的诈骗,1100 人因通过加密货币洗钱而被捕。市场认为这是出于社会稳定的原因,尤其是在7月1日党成立100周年纪念日之前。

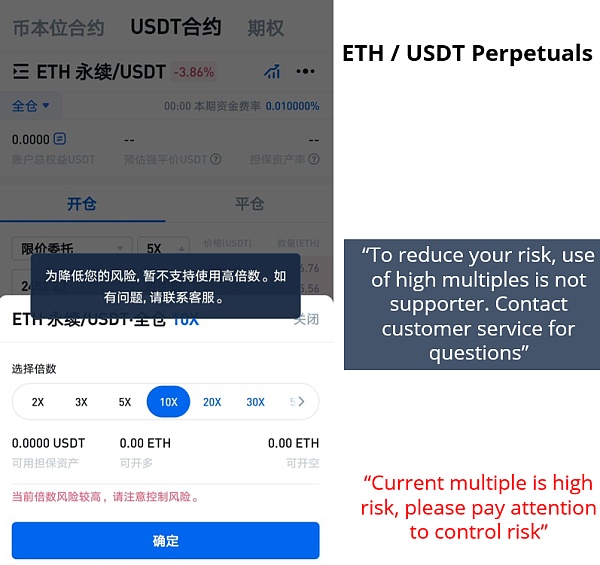

这导致中文搜索引擎百度删除了 Binance、Huobi 和 OKEx。社交媒体平台微博屏蔽了主要的交易所和相关的 KOLs。比特币市场数据也被从腾讯支持的富图和老虎证券等证券交易平台上删除。此外,这些加密公司强调,它们推出加密货币交易服务的计划将针对在中国境外注册的客户。主要加密交易所 Huobi 和 OKEx 缩减了杠杆交易,从最高 125 倍减少到不到 5 倍。此外,新客户将无法使用杠杆交易功能。

图源:推特@WuBlockchain

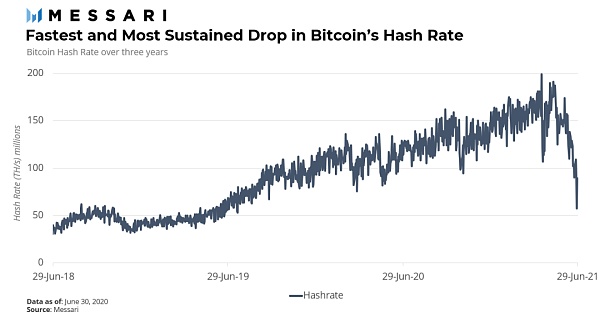

在比特币挖矿方面,内蒙古地区是第一个遵守相关政策的地区,其次是其他更重要的挖矿地区,如新疆 (旱季最重要的矿区)。随着矿工们收拾行装,从 5 月中旬到二季度末,比特币总哈希率 (衡量比特币网络计算能力的指标) 下降了一半,见下图。虽然比特币的哈希率尚未从最大的持续下降中恢复过来,但就中国打击比特币挖矿的影响而言,最糟糕的情况可能已经过去。我们预计其哈希率将在今年恢复,因为矿工们会找到其他电力来源并重新开始运营。据报道,许多来自内蒙古、新疆、青海和四川的矿工正在迁往哈萨克斯坦、德克萨斯和挪威等地。

上图:自2018年6月以来比特币网络的总哈希率 (算力) 的变化情况。

就像围绕比特币挖矿环境问题的噪音在 6 月底迅速消失一样,对中国挖矿关闭的担忧也突然消失了。总的来说,这些都是比特币的净长期利好,因为没有扼杀它的东西只会让它更强大。事实上,随着世界变得更加环保,没有机构投资者希望与 ESG 运动发生冲突,比特币将需要转向可再生能源,以获得全球采用。此外,有关比特币是“中国的金融武器”或比特币对美国国家安全构成威胁的错误说法终于可以平息,因为比特币的哈希率 (算力) 将更均匀地分布在世界各地。

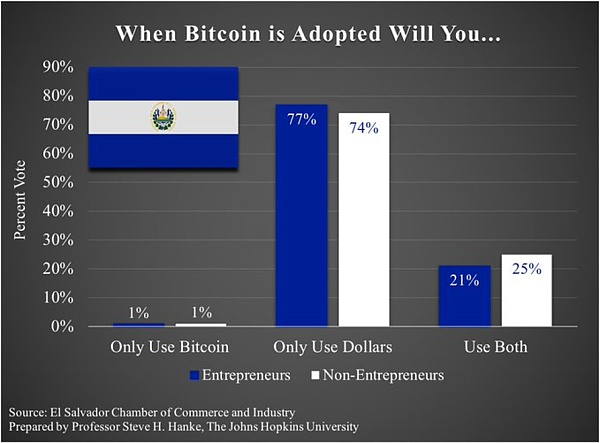

在二季度末,萨尔瓦多 (El Salvador) 成为世界上第一个采用比特币作为法定货币的国家,以实现去美元化和降低汇款成本。该政府还宣布通过其数字钱包向所有成年人空投 30 美元。虽然比特币的全球渗透率只有 2% 左右,但萨尔瓦多商会的调查数据显示,有 21-25% 的人表示将使用比特币 (见下图)。虽然这对比特币的价格没有任何实质性影响,但这是朝着更广泛采用比特币迈出的全球一步。此外,它可能是几个国家中第一个采用比特币的国家,因为巴拉圭也宣布了一项法案,使比特币成为法定货币。

上图:萨尔瓦多商会的调查数据显示,21-25%的人表示将使用比特币。图源: Steve Hanke

比特币市场

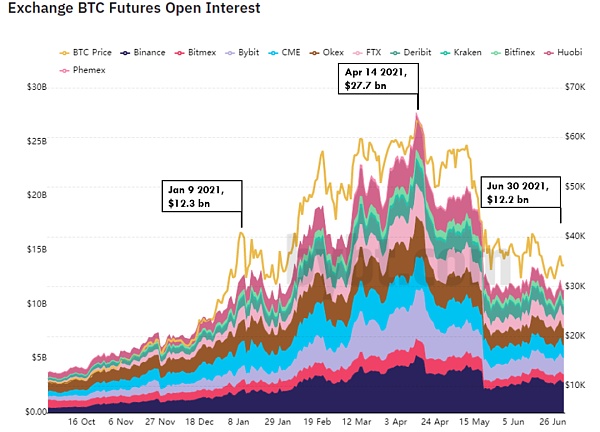

在市场方面,本季度衍生品市场受到重创。市场开局强劲,ETH 在 5 月 3 日触及 3,000 美元,在随后的一天,执行价格为 5,000 美元的 ETH 看涨期权的未平仓合约达到 2.46 亿美元。然而,在二季度末,考虑到大量清算,比特币期货的未平仓合约恢复到了今年年初的水平。

上图:各大交易所的 BTC 期货未平仓合约变化情况。

与 4 月 14 日的峰值相比,比特币未平仓合约在二季度末减少了 56%。第一次大规模清算发生在 4 月 18 日,93 亿美元的多头被清算 (大部分来自 Binance),但市场随后恢复。尽管 4 月份的损失惨重,但在 5 月 19 日,清算达到了 76 亿美元 (主要来自 Huobi、Bybit 和 OKEx),由于人们被迫抛售,市场进一步崩溃。

上图:比特币合约的清算情况。图源:bybt.com

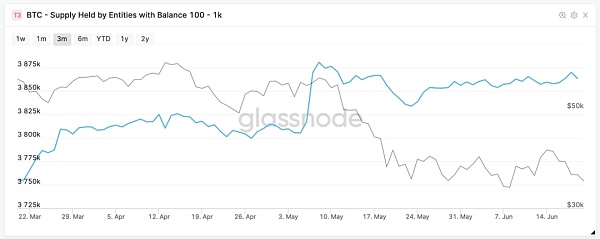

尽管出现了大规模的清算和随后的现货抛售,但在抛售期间,比特币大户 (持有100-1,000 BTC) 实际上却在坚定持有或囤积比特币,如下图所示:图中灰线表示今年二季度比特币价格走势,蓝线表示二季度持有 100-1000 BTC 的大户们共计持有的 BTC 数量。

上图可以看出比特币鲸鱼在坚定持有比特币。图源:Woonomic, Glassnode

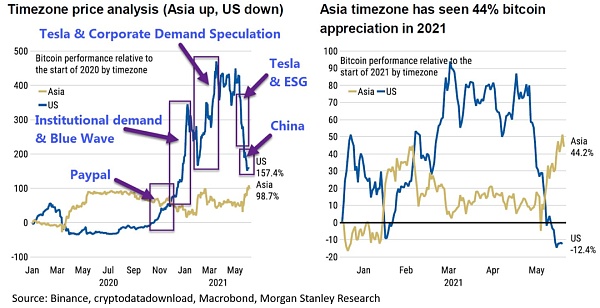

美国时区的交易员似乎也比亚洲的交易员更悲观,这与5月中旬之前的90天周期正好相反。见下图:

2021年Q2的优胜者

狗狗币 (+325%)、ETC (+268%)、XRP (+12%) 和 ETH (+3%) 在今年二季度的都表现都不错。

上图:今年二季度的加密资产表现,其中 DOGE (最顶上的灰线) 和 ETC (第二条蓝线) 表现最优

DOGE (狗狗币) 的表现得益于其主要支持者埃隆·马斯克,他有不少于 13 条推文提到了“DOGE”。对于他的 5700 万粉丝,马斯克还发推特称,他正在“与 Doge 的开发者们一起提高系统交易效率”,这让大多数加密投资者感到困惑,因为他们注意到过去几年 Doge 没有任何进展。

然而,DOGE 受社交媒体的影响非常强大,在 5 月 8 日,在 SNL 节目马斯克自称“狗狗币之父”播出的时候,其价格上涨至 0.74 美元。从 5 月初开始,DOGE 的价格已经上涨到 12 倍,之后在二季度末的回落到“只有”5 倍。另外,Coinbase 还于 6 月 3 日上架了 DOGE,并于 6 月 15 日上架了基于以太坊的“狗屎币”SHIBA。

然而,即便是在 SNL 节目播出之前,DOGE 在 4 月中旬的一周内就上涨了 500%,几乎将币安币 (BNB) 都抛到了一边。在 DOGE 上架 Coinbase 之前,Reddit 上的 r/wallstreetbets 板块的版主在 4 月中旬取消了对加密货币的禁令,允许人们在该板块内讨论 BTC、ETH 和 DOGE。在不到 24 小时内,他们对这一决定感到后悔,并在 Reddit 上重申了该板块的加密货币禁令。随之而来的 DOGE 大涨展示了“人民的力量”。虽然在二季度末,DOGE 的价格已经较其历史最高价下跌了 66%,但 DOGE 在二季度内的出色表现表明其迷因 (meme) 影响仍然强大。

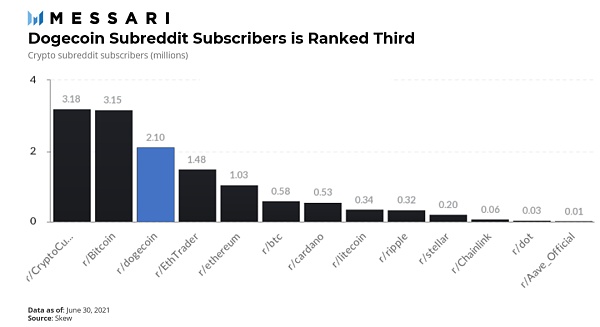

上图:在 Reddit 上诸多涉及加密货币的子版块中,r/dogecoin 子版块的订阅人数排名第三,仅次于 r/CryptoCurrency 和 r/Bitcoin

以太坊经典 (ETC) 在今年二季度也出现了强劲增长。ETC 是在 2017 年 7 月一个有争议的以太坊硬分叉 (也即 The DAO 分叉) 之后从以太坊分离出来。5 月 7 日,ETC 的 24 小时交易量为 550 亿美元,但其市值仅为 170 亿美元。经 Messari 审查,交易所的 ETC 净交易量仅为 4.14 亿美元,这表明 ETC 上可能存在大量虚假交易量。尽管如此,ETC 在二季度进行了几次状态更新,发布了路线图和 2021 年预算,并引入了新的软件版本和网络升级。

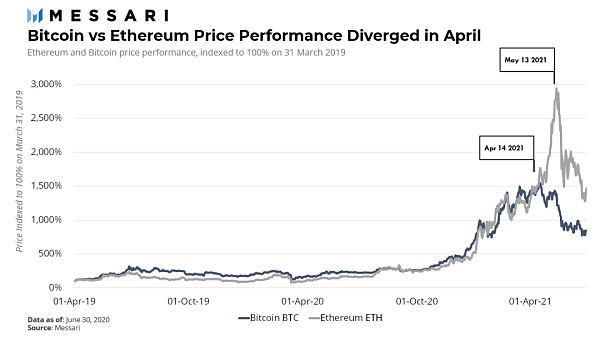

继 2021 年第一季度上涨 164% 之后,XRP 在二季度继续跑赢大盘 (上涨 12%)。在美国证券交易委员会 (SEC) 于 2020 年 12 月对 Ripple 采取执法行动后,其价格下跌了 30%。Ripple 的总法律顾问 Stuart Alderoty 坚持认为,SEC 故意维持监管的不确定性,XRP被单独列为一种证券而比特币和 ETH 则未被列为证券,这不公正。

最后,ETH 在二季度上涨了 13%。以太坊在今年第一季度前半部分表现强劲,期间有关于“超级周期”(supercycle,即持续长期增长的时期) 和“大反转”(the Flippening,即以太坊市值超过比特币) 的讨论。到 5 月 11日,期权平台 Deribit 见证了执行价格为 5,000 美元的 ETH 看涨期权的名义价值达到 3.31 亿美元。加密货币喜欢好的叙事,而以太坊有很多好的叙事:

以太坊 L2s 扩容解决方案才刚刚开始,以 Polygon (以太坊侧链) 引领这一趋势;以太坊在 4 月 15 日实现了「柏林」升级,而即将到来的「伦敦」升级将会实现 EIP-1559 提案,有望解决以太坊高昂交易费的痛苦 (该提案将使交易费更加可预测),此外 ETH 的供应量也将有望变得通缩。ETH 也没有受到比特币遭遇的 ESG 担忧和抨击,因为以太坊正朝着基于 PoS (权益证明) 共识机制的 Eth2.0 迈进。此外,基于以太坊的去中心化金融 (DeFi) 的链上活动也达到新高。

然而,在比特币的抛售中,引力开始起作用,每一种代币都是相关的,这一次也不例外。虽然 ETH 的表现在 4 月中旬前后出现与比特币背离,但在 6 月回落了 16%,整体表现仍优于比特币。

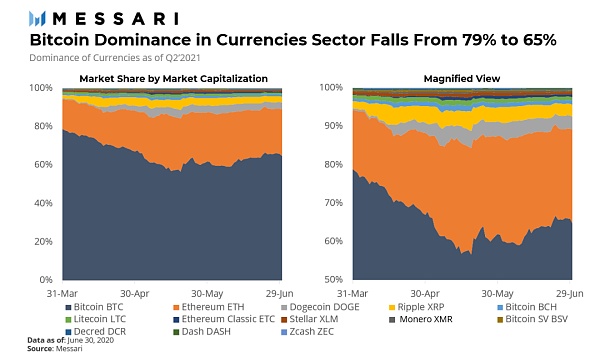

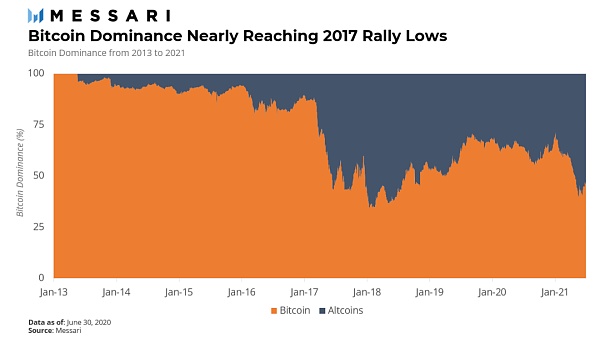

以太坊的市场份额 (基于市值) 仍然仅次于比特币,但正在上升,而 DOGE、ETC 和 XRP 在加密领域的市场份额仍然很小。今年二季度,比特币在加密领域的市场份额主导地位从 79% 下降到 65%,见下图:

2021年Q2表现不佳的资产

除比特币 (-39%) 外,Dash (-44%)、Stellar (-31%) 和 Bitcoin SV (-30%) 是主要的表现不佳资产。

Dash 最初是作为比特币的一个分叉而推出的,但它曾一度有着强大的营销叙事,因为它专注于支付用例。Dash 在今年二季度发布了一些软件和链上升级,这些升级将累积到 7 月 15 日的硬分叉升级中。Dash 在二季度的不佳表现可以归因于其在 2021 年 2 月强劲增长了 109%。

作为 Ripple 协议的分叉,Stellar (XLM) 进行了两次主要的网络升级。虽然 XRP 和 XLM 在今年一季度的表现是紧密相关的,但二季度 XLM 的表现逊色。这可能表明了社区规模在市场抛售期间的重要性。

比特币 SV (BSV) 是一个比特币现金 (BCH) 的硬分叉,BSV 创造者们认为 BSV 链严格遵守中本聪的原始比特币客户端。继 2021 年第一季度上涨 28% 之后,BSV 在二季度继续表现不佳。二季度 BSV 没有发布重大公告或升级。然而,BSV 的主要创始人 Craig Wright (自称自己是中本聪) 已经在 4 月份选择法律行动要求 bitcoin.org 将比特币白皮书从该网站上删除。该网站没有进行辩护,以保护其创始人的匿名性。

比特币的主导地位

5 月 18 日,比特币的市场主导地位跌至 40%,这一天发生了 76 亿美元的比特币合约清算,达到了自 2018 年 7 月以来的最高水平。比特币的价格在 4 月 14 日达到 64,654 美元的峰值,而其他加密货币的总市值在一个月后的 5 月 11 日达到峰值。这与 2017 年 12 月的情况类似,比特币的市值比其他加密货币早一个月见顶。

上图:2013年1月以来,比特币的市值 (橙色区域) 与其他加密货币的总市值 (黑色区域) 的占比情况。

监管

四月份

稳定币发行方 Paxos 通过美国货币监察长办公室 (OCC) 获得美国信托执照,成为第三家受联邦监管的加密银行。该公司还融资 3 亿美元,估值为 24 亿美元

加拿大批准了3只以太坊 ETF (交易所交易基金)

欧盟的投资部门聘请高盛(Goldman Sachs)、桑坦德银行(Banco Santander)和法国兴业银行(Societe Generale)出售在以太坊网络上注册的 1 亿欧元债券。此前桑坦德银行和法国兴业银行已在以太坊区块链发行债券,但这是高盛首次发行债券;

任命:曾在麻省理工学院上过区块链课程的 Gary Gensler 被任命为 SEC 新主席,前 OCC 负责人 Brian Brooks 被任命为币安美国的首席执行官,前 CFTC 主席 Chris Giancarlo 被任命为加密货币借贷平台 BlockFi 的董事会成员。

5月份

6月份

全球银行业监管机构巴塞尔委员会 (Basel committee) 敦促对加密货币实行最严格的资本规则。这与要求至少对贷款进行完全抵押的 DeFi 协议没有什么不同。从长期来看,监管透明度应有助于加密货币的机构采用。

巴西推出了拉美首只比特币 ETF。QR Capital 的 ETF 已于今年早些时候在 2021 年 3 月获得批准。

机构和社会采用

四月份

美国历史第二悠久、管理着3万亿美元资产的道富银行 (State Street) 宣布将推出一个交易平台,并可能在该平台上进行交易;

今年4月,德国提出并获得议会批准的《基金定位法案》(Fund Location Act) 允许特殊基金将至多 20% 的投资组合投资于加密货币。该法律将于 2021 年 7 月 1 日生效,其潜在市场价值高达 4150 亿美元;

Venmo 推出加密货币的购买服务,但目前不允许将加密货币提取到其它第三方平台;

摩根士丹利(Morgan Stanley)提交文件,以允许私人财富客户使用比特币;

CI 全球资产管理公司 (CI Global Asset Management) 推出北美首只比特币共同基金,资产管理规模达 2,300 亿美元;

纽约数字投资集团 (New York Digital Investment Group,简称 NYDIG) 筹集了 1 亿美元,主要来自利宝互助保险 (Liberty Mutual insurance) 和斯塔尔保险 (Starr insurance) 等保险公司。这是在前一个月筹集了 2 亿美元之后的补充。NYDIG 是一个比特币平台,是 Stone Ridge 的子公司,Stone Ridge 是一家价值 100 亿美元的另类资产管理公司。

Wealthfront、美国银行、高盛宣布,他们将在未来提供加密产品;

Coinbase 在纳斯达克上市;

土耳其证券交易所 Thodex 被指控欺诈,冻结了客户 20 亿美元的资金。就在一周前,土耳其央行还禁止加密货币作为支付手段。2021 年 3 月,土耳其公布的该国通胀率为 16%,但经济学家表示真实数字更高。

5月份

桥水基金创始人 Ray Dalio 表示自己持有比特币,他表示“我喜欢这种资产的多样化。它应该是任何投资组合的一部分,它有其优点。”知名激进交易员卡尔·伊坎 (Carl Icahn) 表示,他希望大举进入加密货币领域。

花旗银行(Citibank)、千禧银行(Millennium)和 Point 72 宣布将进入这一领域;

速汇金 (MoneyGram) 计划允许用户在其美国 1.2 万家零售店购买比特币;纽约数字投资集团(NYDIG) 与支付解决方案提供商 Fidelity National Information Services (FIS) 建立合作关系,此合作关系将使数百家美国银行允许散户持有和交易比特币。这可能会触及 2400 万用户。

Framework Ventures 筹集了 1 亿美元的加密货币风险投资基金;

在去年 12 月有关 Galaxy Digital (银河数码) 收购 PayPal 的谈判破裂后,Galaxy Digita 以 12 亿美元的价格收购了加密资产托管公司 BitGo。

Tether 披露了他们的储备金细目,声称他们的储备金中有 76% 是现金和现金等价物;

PayPal 和 Venmo 计划允许将加密货币提取到第三方场所;

比特币“激光眼”风潮席卷推特,包括 Paris Hilton (美国希尔顿集团继承人之一) 、Tom Brady (美国橄榄球巨星) 和美国参议员Cynthia Lummis。

六月份

渣打银行 (Standard Chartered Bank) 和加密资产交易平台 OSL 宣布成立名为 Zodia 的加密交易所。去年 12 月,渣打银行宣布与全球最大的托管人之一北方信托 (Northern Trust) 发布加密数字货币托管方案 Zodia。

BC 集团 (OSL 的母公司) 从新加坡主权财富基金新加坡政府投资公司 (GIC) 筹集了 7000 万美元,资产管理规模为 4880 亿美元。此前,摩根士丹利 (Morgan Stanley) 曾在今年 1 月协助 BC 集团融资 9,000 万美元。

萨尔瓦多 (El Salvador) 将比特币定为该国的法定货币,巴拉圭也宣布了一项法案。据报道,萨尔瓦多正在与国际货币基金组织 (IMF) 就近 10 亿美元的融资协议进行谈判,并向 IMF 保证,它不会放弃美元。

安德森•霍洛维茨 (Andreessen Horowitz) 筹集了 22 亿美元的加密风险基金。Blockchain Capital 的风险基金筹集了 3 亿美元,主要来自 Visa 和 PayPal。

全球最大的交易商间经纪商 TP ICAP 计划与富达 (Fidelity) 与 Zodia 共同推出一个加密交易平台。Zodia 是渣打银行 (Standard Chartered Bank) 与 OSL 的合资企业。

Interactive Brokers 计划在 2021 年夏季结束前提供加密货币交易。

DeFi 借贷平台 Compound Finance 与 Coinbase 提供 4% 利率的美元产品。

花旗集团推出加密业务,为私人财富客户提供数字资产。

引人注目的交易

四月份

五月份

六月份

总结

由于比特币指标仍处于一轮周期的中期,二季度的大幅抛售令许多投资者感到意外。如果市场没有从这里恢复过来,预期将是一个温和的熊市,因为本轮上涨相当温和 -- 仅比之前的比特币历史高点高出 3.2 倍,而不是 20 倍。此外,在 2018 年熊市期间,投资者在 2018 年上半年仍然看涨。然而,这一次,市场人气立即转为熊市,这或许表明投资者希望在熊市之前抢跑任何风险。许多投资者都受到了 2017 年和 2013 年的触顶反弹以及随后的深度和长期熊市的打击,因此他们可能已经迅速地扣动了卖出的扳机。我们可以得出的结论是,也许是由于比特币更广泛的机构采用,本轮上涨是前所未有的。

比特币和加密货币行业以前也从未遭遇过来自各个角落的猛烈攻击。无休止的“禁令”和对 ESG 的担忧同时抬头,尽管这些说法一直是比特币 FUD 的长期来源。然而,BTC 在 2021 年二季度面临的这两个最大的阻力是 ETH 面临的两个最大的推动力 -- PoS 使得在地理上定位和审查矿工变得更加困难,而且没有机构投资者愿意表现出对 ESG 叙事的不敬。虽然这些 FUD 叙事已经得到了解决,甚至有些是伪造,但比特币和加密社区将会在继续采取措施进化生态系统方面更加强大。

撰文:Mira Christanto,来源:Messari

编辑:南风